止于至善的360°投研体系

止于至善是一家践行“巴菲特式价值投资”的私募证券投资基金管理人,我们秉承“只以合理价格,投资卓越公司,伴随公司成长”的投资理念,致力于优选中美最优秀的一批上市公司,为投资者们实现丰厚回报。

止于至善的360°投研体系,是公司投研团队在超过10年的A、港、美股以及衍生品市场的投资过程中总结而来的,既是理论与实践相结合的成果,也是一个不断自我完善的实用型投研体系,其主要目的是去支撑与实现止于至善的投资理念:“只以合理价格,投资卓越公司,伴随公司成长”。

在公司的日常投研过程中,我们主张以学者逻辑做好充分的研究,与约20位拟投资上市公司的高管和员工深度交流,并广泛地与上市公司及行业内人士联系,以得到实业家们的验证,最后再用专业投资机构的方式去进行投资实践。

我们不仅只关注上市公司、某一行业、宏观政策等某一两个层面,而是通过合理的分工,在综合了宏观政策、资本市场认知、行业(赛道)发展、企业竞争力与价值、风险控制与实践经验的基础上,结合了我们长期大量的实地调研和高效持续的投研合作,进而进行长期价值投资的实践。

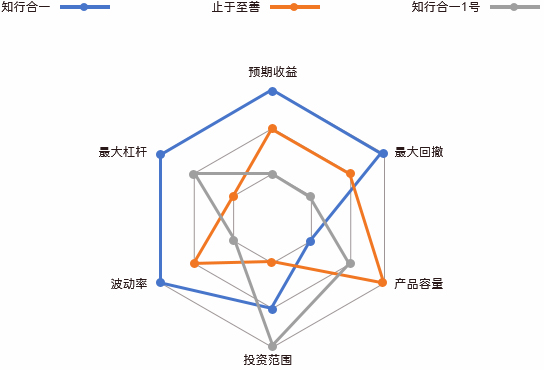

为了在不偏离价值投资这一投资策略的基础上,提供更多的产品类型供投资者选择,止于至善通过不同的股票持仓最大占比,推出了股票持仓最大占比为30%(稳健型)、100%(平衡型)、150%(进取型)三条产品线供投资者选择,这些产品走势相同,仅净值曲线的上下波动程度不同。

正如知名作家巴金所说:方向永远比努力更加重要。止于至善的投研方向高度契合未来中国发展的必然趋势,涵盖:1消费升级与人口老龄化;2.制造业立国与科技强国;3.金融创新与超级周期三大主线。

这些股票被公司投研团队划分为大消费、大制造、大科技、大医药、大周期五大板块,进行深度研究,构建股票池并持续性地跟进,在这超过30个申万二级行业里的朝阳行业与快速增长的赛道中寻找价格合理的卓越公司,为投资者们进行投资。 在我们的眼里,卓越的公司各不相同,但是其评估基础逻辑却是大体相同的。

卓越公司,就是那些同时具有强持续竞争力、高成长性、创造价值极大的公司。其竞争力、成长性等的发掘无非是在朝阳的行业、高效的企业运营、诚实守信且具有战略眼光的管理层、优良的财务绩效四个层面去评估,基础逻辑万变不离其宗。

但是,其具体的发掘过程却“冰冻三尺,非一日之寒”,对其认知需要长期的时间、经验做累积。因为不同的上市公司,即使是在同一个行业中,也会有巨大的不同,投资投的是未来,小小的不同带来的公司长期发展结果也会截然不同,这就要让专业的人,去做专业的事情,才能让收益的效率最大化。

为了去应对这种挑战,我们为每一个板块专门安排了负责人和研究员进行深度的跟进与研究,并为每一个行业(赛道)建立了独立的评估体系以进行上市公司的评估与跟进。

这种评估体系是以定性分析上市公司持续竞争力、成长性为核心,定量评估上市公司价值为辅实现的,因为前者才是上市公司发展的根基,优良的财务绩效与高估值是果,这与大部分价值投资者的理念并不相同,但却是经典的巴菲特式价值投资的精髓。

为了去支持我们的投研需要,我们已经和多家研究所、三方服务公司、行业专家建立了联系,并每年投入数百万元以寻求投研支持。尽管我们对一个行业、股票的研究可能持续时间很长,看似“很慢”甚至“很傻”,但是其结果往往可以实现我们的核心投资策略:只以合理价格,投资卓越公司,伴随公司成长。

在长期的投研过程中,我们陆陆续续发掘了如贵XX台、吉XX车、福XX璃、招XX行、友XX险、腾XX股、博XX物、XX锂业等诸多黑马型与白马型股票。

在投资组合的构建上,我们采用最多30%黑马+至少70%白马的基础逻辑,结合对这些股票所在行业(赛道)的周期预判、公司本身的特点、市场对其的大概认知等方面,将这些卓越公司进行均衡型投资组合构建(点击跳转)。

同时以完善的风险控制体系对它们进行持续性地跟进与监控,努力实现一个兼具进攻性与防守性的“卓越集团”式的均衡投资组合,为投资者们未来的财富添砖加瓦。

止于至善私募基金

基金经理 何 理

2021年8月8日