银行股:你看我还有机会吗?

只以合理价格,投资卓越公司,伴随公司成长。

——巴菲特式价值投资践行者 止于至善

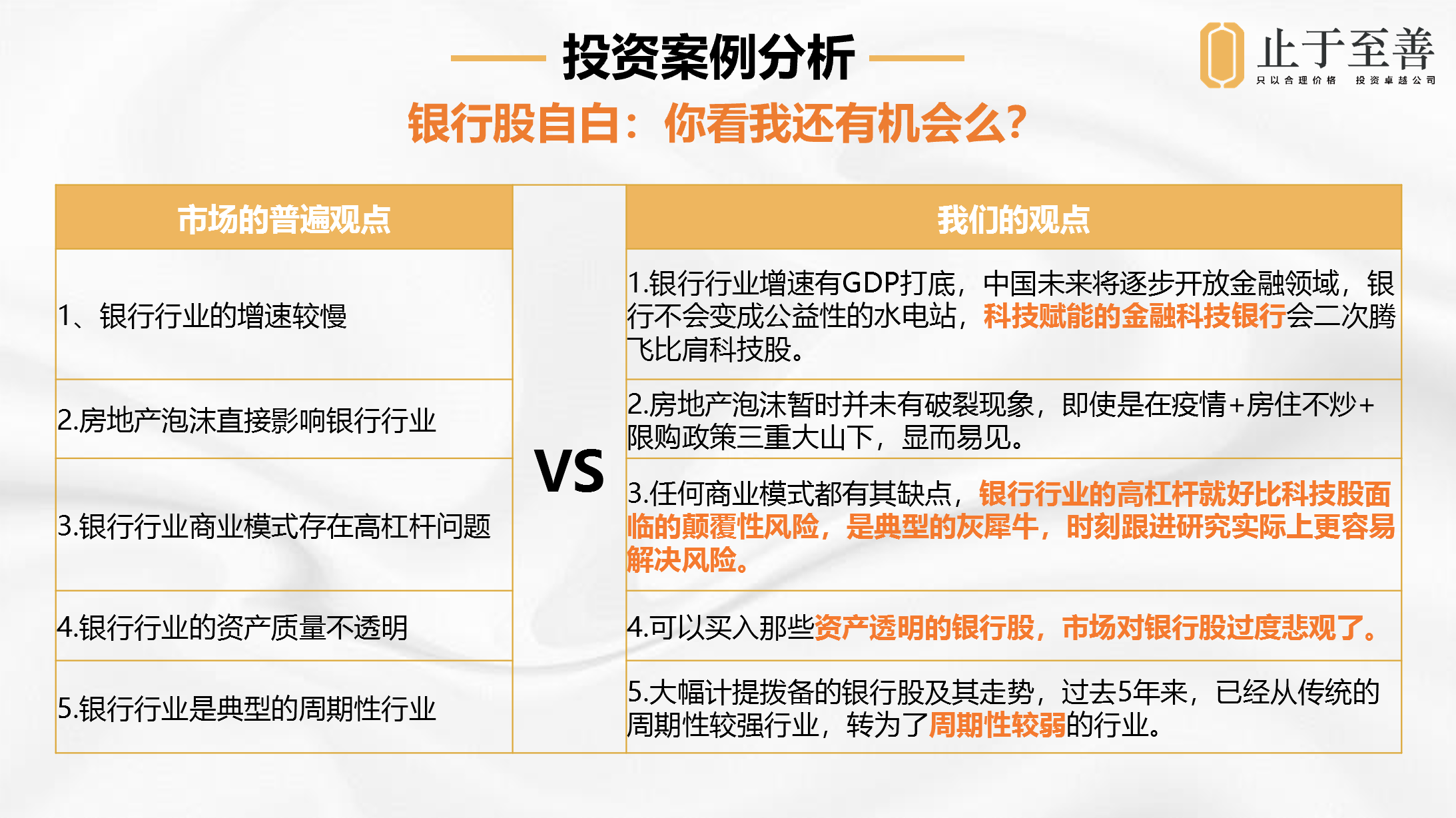

通常来讲,市场对银行股普遍存在一定的认知偏差,概括来讲包括以下五个重点:1.增速慢;2.房地产泡沫隐患;3.商业模式高杠杆;4.资产质量不透明;5.周期性行业。

但是通过我们的投研发现,银行股并没有人们想象中的那么差。

通常来讲,银行行业的整体增速是有GDP打底的,且目前的房地产泡沫即使是在疫情+房住不炒+上百条行政政策的大山压力下,依旧相对坚挺,因此对这两头灰犀牛(可见且需要防范风险)隐患并不需要过度担心。

与此同时,银行商业模式的高杠杆问题、资产质量不透明的问题,完全可以通过去投资那些具有资产质量好,透明,拨备覆盖率较高,且成长性较高的卓越银行来避免(当然必须是以合理价格投资),而非鸡蛋里挑骨头或者一棒子打死整个银行行业股票,不过也不能整个银行行业都去捧,去吹,而是要保持理性(点击跳转)。

正是因为有一些银行具有大量的可以供调节的贷款损失准备(高拨备),且自身资产质量优良,部分银行的走势其实已经不再是周期股走势,而是消费股走势,屡创新高且向下波动相对于市场整体小,这样的银行不能再认为其是强周期股,而是和一些消费股一样是弱周期股。

银行作为存在超过百年的古老行业,正在诞生全新的商业模式,我们应该在认知其本质的基础上抓住其中具有独一无二的竞争力的公司进行投资,而非仅仅沉醉在所谓科技、消费概念的狂欢中,毕竟一家企业的价值,长期来看只等于其存续期内所有自由现金流的折现值,在我们看来,世界第一市值的银行应该是属于真正被金融科技赋能的银行(点击跳转),这个银行很有可能就诞生于中国。

本周五(2020年12月25日),我受邀参加央行数字货币主题研讨会,并进行主题为《数字货币对商业银行影响》的发言,后期会推送相关发言内容,欢迎持续关注我们。

——止于至善 基金经理 何 理